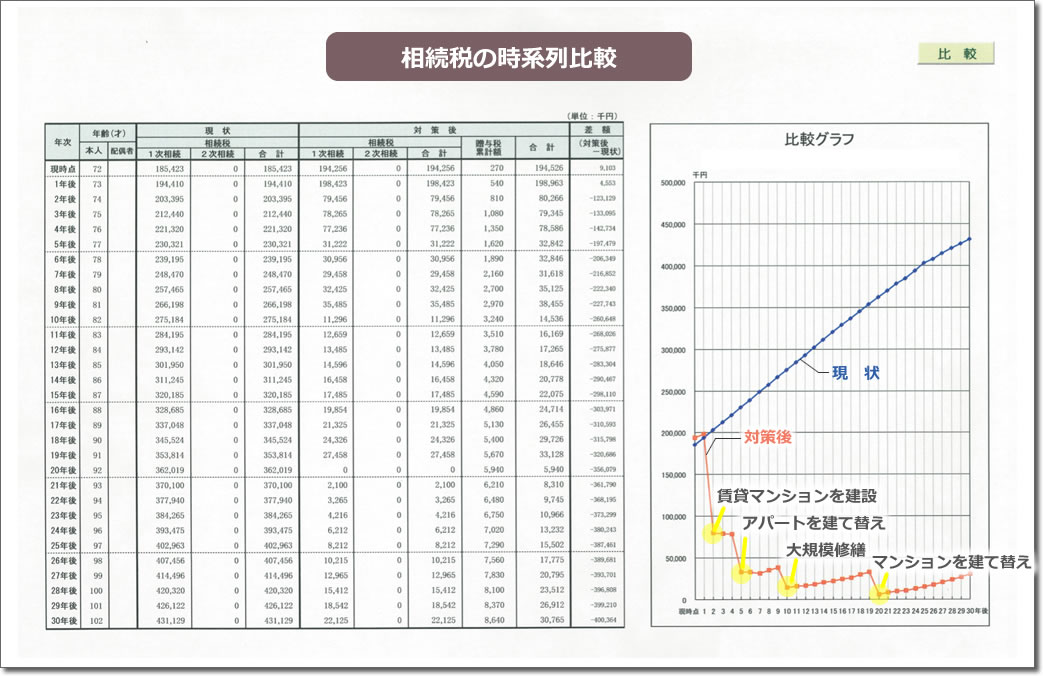

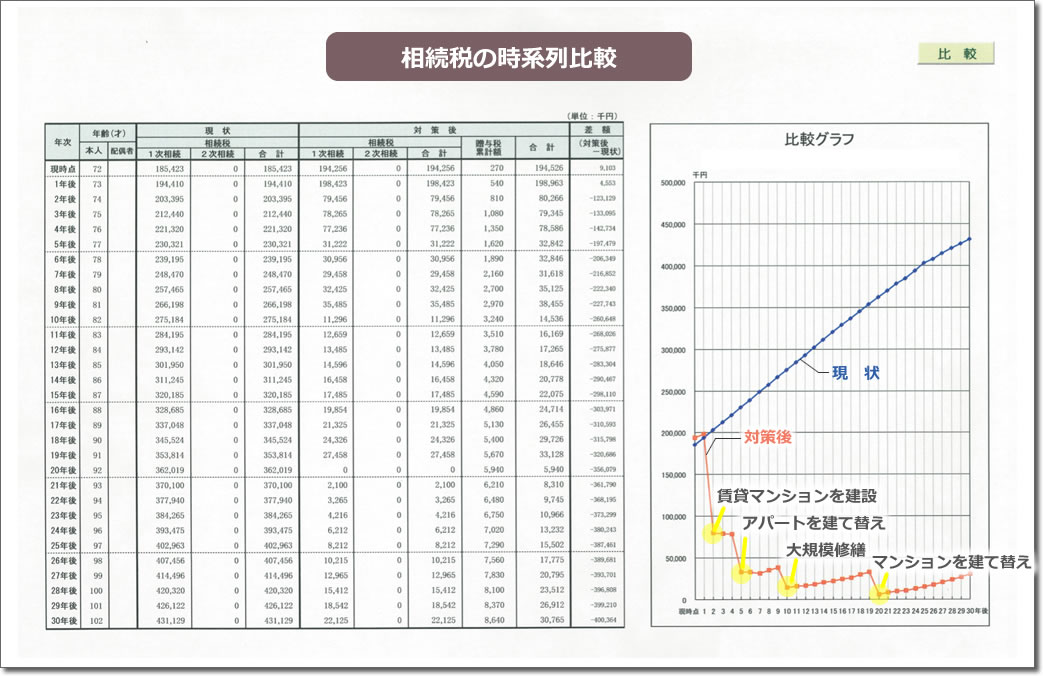

「現状」の折れ線グラフは建てた後、何もしない場合の相続税の推移表です。

現時点では1億8500万円ほどの相続税も、10年後は2億7500万円、20年後は3億6200万円になっています。

それでは次に「対策後」をご覧ください。

現時点ではアパートを法人に売却したので1億9400万円と僅かにアップしていますが、10年後は1400万円、20年後は600万円に激減します。

このように何もしなければ相続税はドンドンとアップするのですが、様々な対策を実行していくことで税額を低く抑えていくことができるのです。

ただし対策を考える場合に大切なことがあります。それは常に手取り収入(キャッシュフロー)のことを片時も忘れないことです。

相続税を安くすることは簡単で、多額の借金をして立派な建物を建てるとか、ガンガン不動産投資をすればいいだけのことです。

ところがこれでは収支が真っ赤っかで間違いなく資金ショートを起こします。

この点、当社のソフトでは収支と相続税を完全に連動させているのでそういった事態にはなりません。

いずれにしても相続対策の場合には一般的に投資額が大きくなるので、収支と相続税の両方について、単年度だけでなく10年先、20年先の数値がどのようになるのか詳細にシミュレーションした上で実行する必要があります。

市販されている相続関連のソフトを見ると、簡単に提案書が作成できる点をアピールされていますがトンデモナイことです。

一生を左右する大切な相続対策に関して時間をかけず手軽に提案されてはたまったものではありません。

無駄な税金やコストを払わされるだけでなく、借金返済で不動産を売却せざるを得なくなる可能性があるからです。

|

| 相続対策で大切なことは、様々な対策を場当たり的にやるのではなく、収支や相続税がどのように推移するのか詳細に計算した上で実行すべきです。 |

「財産クリニック」では、ご家族の所有する財産・債務および収入・所得の状況を詳細に分析した上で問題点を明らかにし、改善策を実行した場合の収支と相続税を将来30年先まで計算します。

皆様方がアパートやマンションオーナーだとして、将来の相続税がどのように推移するか想像されたことはありますか?

現時点での相続税は把握されているかも知れませんが、10年後、20年後の相続税額を計算している方はほぼ皆無ではないでしょうか?

もし建築した時の借金が残っていれば返済の都度、相続税の課税対象額は増えていきますし、建物の評価額は逆に下がっていきます。

また大規模修繕や建物の建て替えによっても課税対象額は大幅に変動します。

このように相続税額はその時々の状況によって変動するわけですが、もし相続税が高い時点で相続が発生したらどうされますか?

納税資金がタップリあるならまだしも、あまり余裕がなければ大変です。

これでは安心して相続を迎えることはできませんね。このような状況の下、不動産オーナーの経営サポートがメインの鹿谷会計としては相当な困難が想定されたものの理想とするソフトの開発に取り組むことにしました。

そして15年もかかり漸く完成したのが『TAXプランナー』です。

このソフトで対応できる具体的内容については次の「驚くべき計算機能」や「提案書のサンプル」をご覧ください。

驚くべき計算機能

|

提案書のサンプル

|

|